Após derrocada, Goldman Sachs vê ações do Nubank baratas; BTG desiste de apostar contra

Empresas citadas na reportagem:

Casas de análise de investimentos vêm adotando uma visão mais construtiva para as ações do Nubank (NU/ROXO34), após uma derrocada de 34% do papel em dólares nos últimos quatro meses.

O Goldman Sachs, por exemplo, defendeu nesta semana em relatório que as dinâmicas que reduziram margens do banco digital no terceiro e quarto trimestres de 2024 foram pontuais.

“Olhando para o futuro, acreditamos que a margem líquida de juros pode permanecer relativamente estáveis, enquanto um custo de risco menor e uma sólida alavancagem operacional devem continuar a impulsionar uma forte lucratividade”, diz trecho dos estrategistas do Goldman sob liderança de Tito Labarta.

O banco de investimentos citou fatores cambiais e o maior foco do Nubank (ROXO34) em cliente de alta renda como fatores que prejudicaram os resultados recentes.

Assim, isso teve efeito mais adverso no curto prazo, mas a dinâmica tende reverter depois, com menores despesas para perdas com calotes.

Além disso, ponderou o Goldman, os custos do Nubank para captação de recursos devem se manter estáveis neste ano, apoiando os resultados.

“As preocupações com as margens parecem exageradas”, afirmaram Labarta e equipe.

O Goldman prevê que o lucro líquido da fintech crescerá 37% neste ano, sobre 2023, e mais 54% em 2026.

Adicionalmente, a rentabilidade sobre o patrimônio líquido (ROE) deve subir para 29,5% e 32,5%, respectivamente, ante 28,1% em 2024.

O ROE mede como um banco remunera o capital dos acionistas.

O Goldman tem recomendação de compra para as ações do Nubank na Bolsa de Nova York (NYSE), com preço-alvo de US$ 17 em 12 meses.

Isso significa um potencial de valorização de quase 70% sobre a cotação desta terça-feira (US$ 10,26).

BTG Pactual desmonta posição vendida em Nubank

Já o BTG Pactual desmontou uma operação em que aposta na queda do Nubank (ROXO34), após uma desvalorização de 25% dos papéis após o balanço do quarto trimestre.

“Para nós, os resultados do terceiro trimestre foram muito mais um gatilho para uma correção do que o os do quarto trimestre”, afirmou o BTG.

Na verdade, os autores da análise admitiram não entender bem o que vem acontecendo com as ações.

De fato, o papel teve uma queda de 29% desde a divulgação do balanço do terceiro trimestre, em meados de novembro até o fim de 2024.

Depois, no começo de 2025, o ativo ensaiou uma recuperação, subindo 22% no pico, antes de mergulhar ainda mais, após a divulgação do resultado do quarto trimestre.

Rosman admite não entender bem o que houve, mas avalia que a derrocada da ação parece exagerada, mesmo prevendo que Nubank terá um 2025 difícil.

O BTG, por exemplo, acredita em desaceleração de segmentos mais lucrativos, como cartões de crédito e financiamento Pix.

Por isso, os estrategistas do BTG afirmam preferir apostar em banco Inter para este ano.

“Em uma visão de três a cinco anos, contudo, ainda vemos mais vantagens competitivas para o Nubank”, concluíram.

Atualmente, o BTG tem recomendação neutra para ambas as ações.

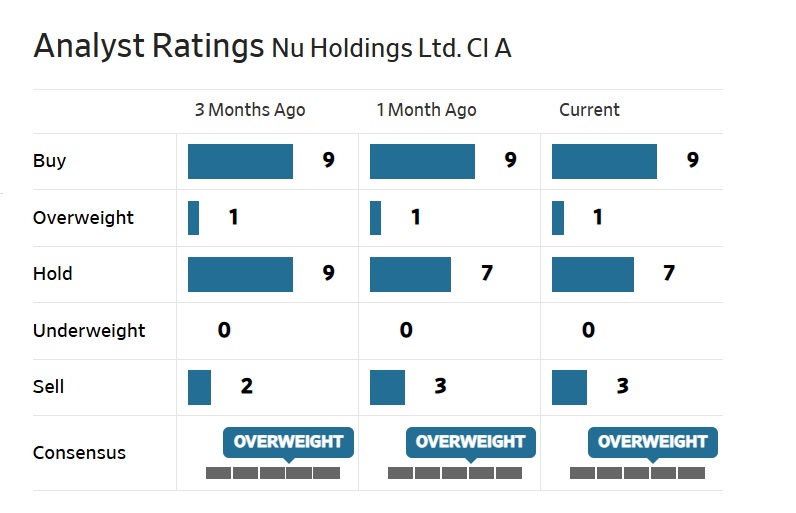

Segundo o WSJ Markets, dos 20 analistas que cobrem as ações do Nubank, dez têm recomendação de compra ou equivalente.

Outros sete analistas têm recomendação de manter o papel, com os três restantes sugerindo venda.

Leia a seguir