Crédito vai desacelerar em 2022, mas inadimplência não preocupa

Empresas citadas na reportagem:

Depois de dois anos em ritmo forte, o crédito vai desacelerar em 2022. A atividade econômica fraca, a inflação – que corrói a renda -, a forte alta dos juros e o fim dos programas emergenciais tendem atenuar a demanda, tanto para empresas quanto para famílias.

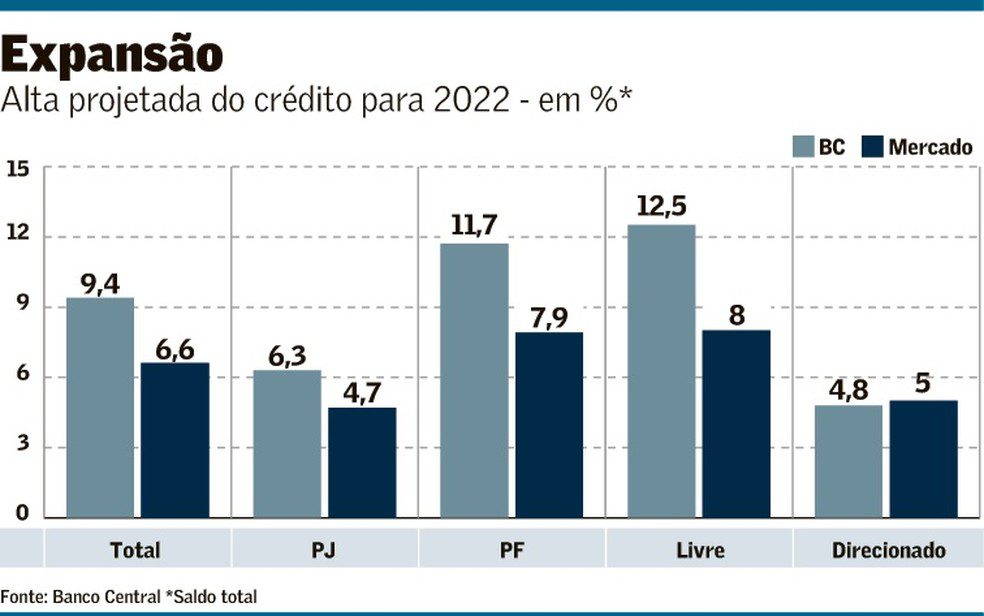

O Banco Central (BC) prevê crescimento de 9,4% no estoque de crédito no ano que vem, depois de uma expansão de 15,5% em 2020 e uma alta prevista de 14,6% neste ano. A projeção da autoridade é bem mais otimista que a mediana dos analistas do setor privado, que indica expansão de 6,6% em 2022, segundo o último questionário pré-Copom. É também maior que a expectativa da Federação Brasileira de Bancos (Febraban), que na sua pesquisa de economia bancária colhe do setor uma previsão de aumento de 7,3% no saldo.

“As projeções atuais levam em consideração um cenário mais desafiador para a atividade econômica, com condições financeiras mais restritivas, porém incorpora as surpresas positivas recentes na evolução nominal do crédito e uma inflação maior esperada para 2022”, afirmou o Banco Central no Relatório de Inflação divulgado neste mês.

Na ocasião, o regulador até mesmo aumentou sua projeção para 2022, que era de alta de 8,5%, apontando esses fatores como justificativa. Para o ano que vem, a autoridade monetária estima crescimento de 1% no PIB e de 4,7% na inflação medida pelo IPCA.

Apesar da desaceleração da atividade, alguns fatores têm levado os banqueiros a acreditar que 2022 não será tão aquecido, mas também não será ruim.

Um deles é que ainda há um efeito da reabertura da economia que favorece o crédito a pessoa física, mesmo que ele seja limitado pelo endividamento elevado das famílias e pela inflação. Linhas mais arriscadas, como cheque especial e rotativo do cartão de crédito, por exemplo, ainda estão longe de retomar os patamares pré-covid. As modalidades rotativas chegaram a representar 8,7% da carteira de pessoa física com recursos livres, e atualmente estão em 6,9%, segundo dados da Febraban.

“A gente espera sim uma desaceleração do crédito, mas um pouco menos pessimista do que média. Os números correntes estão vindo melhores que o esperado. As linhas mais arriscadas estão muito abaixo do patamar pré-pandemia. O crescimento delas mostra que os bancos estão retomando concessões, tendo mais apetite”, diz Rubens Sardenberg, diretor de economia, regulação prudencial e riscos da Febraban. Ontem, outra pesquisa da entidade, que antecipa a nota de crédito do BC, mostrou expansão de 15,2% do crédito em 12 meses até novembro. O dado oficial sai no dia 28.

Outro fator é o esfriamento do mercado de capitais, que tende a ocorrer num ambiente de juros mais altos e de corrida eleitoral. Com isso, é esperada uma migração temporária das grandes empresas ao crédito bancário para se financiar. “O ano vai ser desafiador para mercado de capitais, de desaceleração da economia, mas o banco está otimista e confiante no crescimento do crédito”, afirmou o vice-presidente de atacado do Bradesco, Marcelo Noronha, em entrevista ao Valor na segunda-feira.

Por outro lado, o efeito positivo dessa migração não deve ser suficiente para compensar o baixo crescimento econômico e a volatilidade eleitoral, fatores que desestimulam investimentos. Ao mesmo tempo, linhas de crédito e outros programas emergenciais voltados a pessoas jurídicas saíram de cena. “O que puxa demanda de PJ é crescimento da atividade, e isso nós não vamos ter”, disse Everton Gonçalves, superintendente da assessoria econômica da Associação Brasileira de Bancos (ABBC).

A entidade prevê crescimento de 7% a 9% no estoque de crédito do país no ano que vem, mas Gonçalves ressalva que o cenário é complexo e é difícil fazer uma previsão. “Temos atividade fraca, um juro que ninguém sabe até onde vai, inflação elevada e um quadro cada vez mais claro de aperto monetário no exterior. Qualquer previsão está sujeita a muitas trovoadas pelo caminho.”

Por enquanto, no balanço de riscos a leitura feita pelos bancos é positiva. Durante a divulgação do resultado do terceiro trimestre, o presidente do Bradesco, Octavio de Lazari Jr, disse ver um cenário macroeconômico menos favorável, mas ainda assim será possível expandir a carteira de crédito em mais de 10%. “Talvez não cresça os 16% deste ano, mas certamente será acima de dois dígitos”.

Na mesma época, o presidente do Itaú, Milton Maluhy Filho, afirmou que a carteira deve desacelerar em 2022, mas continuará crescendo. Segundo ele, o banco vê espaço para avançar inclusive em linhas mais arriscadas, apesar da deterioração das perspectivas econômicas. “Tivemos uma perda de produção [em 2020], nosso ‘market share’ caiu de 11%, 12% para 6%, 7% em alguns produtos. A ideia aqui não é crescer por crescer, estamos avaliando muito os clientes, o portfólio. Não mudamos o apetite de risco, estamos reocupando espaços, nosso ‘fair share’ [parcela justa] em muitos segmentos.”

Já o vice-presidente financeiro do Banco do Brasil, José Forni, disse no início do mês passado que a expectativa para 2022 é crescer a carteira em linha com a média do mercado, o que significa um dígito alto. O presidente da Caixa, Pedro Guimarães, afirmou por sua vez que a expansão do crédito pode chegar a 15%. “A Caixa vai financiar o agro como nunca financiou, a gente bateu o recorde e ano que vem vamos emprestar mais. [A Caixa] Vai emprestar mais crédito imobiliário, vai dobrar sua operação agrícola e vai focar no micro e pequeno empresário. Vamos emprestar de 10% a 15% mais”, disse.

Nicola Tingas, economista-chefe da Associação Nacional das Instituições de Crédito, Financiamento e Investimento (Acrefi), avalia que a projeção do BC para o crédito em 2022 faz sentido. Ele afirmou que nos últimos dias melhorou um pouco sua visão sobre a economia por dois motivos. Um deles é a desaceleração gradual da inflação, que permitiria ao BC começar a reduzir os juros na segunda metade de 2022, e o outro é de uma expansão fiscal forte à medida que o governo de Jair Bolsonaro tenta estimular a economia para favorecer sua reeleição.

Com isso, Tingas aposta numa recuperação gradual. “O primeiro trimestre será o fundo do poço. No segundo, a economia começa a encontrar um eixo e ganha um impulso a partir do terceiro. Nesse cenário, as concessões de crédito devem ser maiores no segundo do que no primeiro semestre”, disse o economista, que prevê crescimento real do estoque de empréstimos e financiamentos entre 3% e 5%.

Outro impulso virá da Agenda BC#, pró-competição, que acelerou na pandemia. Segundo Tingas, as medidas geraram uma oferta mais pulverizada de crédito. “Há mais canais por onde o risco pode ser tomado. Ninguém quer perder cliente. Se um banco não dá crédito, outro vai dar. Por isso acredito em uma probabilidade de refinanciamento de 60%, 70%, mesmo de quem está em dificuldades.”

Já a inadimplência deve subir, mas de maneira gradual, e ainda se manterá bem abaixo dos picos observados em outras crises. Em outubro o indicador estava em 2,3%, ante a mínima recorde de 2,1% vista no início do ano. Para Isabela Tavares, economista da consultoria Tendências, as operações em atraso vão aumentar – partindo dos níveis atuais bastante baixos -, mas não será nada muito forte. “Tivemos medidas que ajudaram. Na pandemia, o sistema bancário deu um alívio financeiro muito grande aos clientes, e tivemos mudanças nas regras de cheque especial, rotativo do cartão de crédito, além de Pix, open banking, cadastro positivo e portabilidade, que facilitam a competição e ajudam a controlar o nível de inadimplência”, disse.

Mesmo assim, com a queda na renda real e o alto nível de endividamento das famílias em um cenário de juros subindo, os bancos acompanharão de perto os indicadores de qualidade de crédito. “Vejo uma certa preocupação dos bancos, porque a expectativa é que a inadimplência suba, mas ela está em um patamar muito baixo e não me parece que haverá um aumento explosivo”, disse Sardenberg, da Febraban.

“A inadimplência de fato está se comportando muito bem, mas isso é favorecido porque o crédito, que é o denominador nessa conta, estava em forte expansão. Quando essa curva começa a se inverter, a conta ficará mais difícil”, apontou Gonçalves, da ABBC.

Leia a seguir