Para onde vai o dólar?

-

Nos últimos 10 anos, em relação ao real, o dólar teve valorização de aproximadamente 113%

-

No mesmo período, a moeda americana se valorizou cerca de 23% em relação a outras moedas, como o euro, a libra, o franco suíço e o yen japonês

-

Saiba o que faz o valor do dólar passar de R$5 para R$4 ou para R$6 com o passar do tempo

Com a recente valorização do real frente ao dólar (queda da cotação), vejo alguns investidores preocupados com seus investimentos internacionais. Tal fato ocorre em um momento em que se fala em uma recessão nos EUA, na emergência de um bloco “alternativo” na geopolítica internacional capitaneado pela China, em notícias de aceitação de outras moedas em transações comerciais internacionais e ainda na diminuição do dólar na composição de reservas de alguns países.

Tudo isso gera a falsa impressão de uma ‘desdolarização’ do mundo. Alguns investidores podem estar se questionando: “Poxa, logo agora que estou internacionalizando meu patrimônio?” O que há de fato em relação a recente valorização do real frente ao dólar?

Desvalorização recente

Primeiro, vamos falar sobre o movimento recente do dólar. De fato, no curto prazo, a moeda brasileira tem experimentado certa valorização. A moeda norte-americana baixou dos R$ 5,23 com que começou o ano para R$ 4,79 no fechamento de terça-feira (27).

Por outro lado, também é verdade que, apesar da performance mais fraca em relação a algumas moedas, o real superou em desempenho muitas outras. O dólar apresentou uma forte valorização em relação ao peso argentino e à lira turca, enquanto permaneceu estável em relação ao rand sul africano e à rúpia indiana.

O que explica isso?

Simples. As moedas desses países refletem um cenário de incerteza decorrente de diferentes fatores, mas algo sempre presente e comum no universo das moedas de países emergentes. Na África do Sul, a falta de energia tem levado às projeções de queda de crescimento e gerado mais embates e desgaste político, situação que se assemelha muito à crise do apagão brasileiro em 2001.

A lira turca enfrenta desconfiança internacional após uma eleição apertada, que resultou na reeleição do atual presidente Tayyip Erdogan. Ele assumiu o poder no mesmo período em que Lula ganhou sua primeira eleição no Brasil. Durante os seus 20 anos no poder, o valor do dólar em relação à lira turca subiu de cerca de 1,6 para mais de 23 atualmente.

Acredito que não seja necessário mencionar os casos específicos da Argentina, Venezuela ou Rússia. Essa situação que descrevi é algo comumente observado em países emergentes, não se tratando de ocorrências isoladas.

Isso posto, podemos afirmar que, no cenário internacional dos países emergentes, o Brasil acaba ocupando uma posição favorável e despertando certo interesse para alocações táticas ou conjunturais. Essa é a perspectiva que os investidores estrangeiros têm em relação ao Brasil. E essa visão pode ser comprovada pela entrada de recursos estrangeiros no país. Em suma, esses reflexos são decorrentes de:

- Diferencial de juros elevado (taxa de juros brasileira versus americana);

- O forte volume de exportações, principalmente no setor agrícola;

- A posição relativamente melhor do Brasil em comparação a outros países emergentes;

- O interesse dos investidores estrangeiros em ativos brasileiros que estavam desvalorizados.

De fato, no contexto internacional, o Brasil se destaca como um país emergente com democracia consolidada, um setor agrícola robusto, câmbio flutuante e taxas de juros elevadas.

Essas características acabam sendo favoráveis para nós de forma pontual e conjuntural.

Os ‘gringos’ optam por alocar capital de curto prazo no Brasil, o que resulta na entrada de dólares no país e ajuda a explicar a recente queda do dólar.”

Ampliando o horizonte

O problema surge quando perpetuamos um cenário que tende a ser mais focado em questões táticas e conjunturais, em vez de abordar aspectos estruturais. Parece que o investidor está mais interessado na imagem instantânea (foto) e acaba se esquecendo da perspectiva mais ampla (filme). Permita-me explicar.

As finanças comportamentais é uma área de estudo que se concentra no comportamento do investidor. É um campo que cresceu consideravelmente nos últimos anos, uma vez que reconhecemos que somos seres humanos suscetíveis a diversos vieses. Um desses vieses é conhecido como “framing”, que se refere à tendência de olhar apenas uma parte (foto) e considerá-la como a realidade, enquanto negligenciamos a visão mais completa (filme).

Se olharmos uma foto recente de seis meses e compararmos com o desempenho da moeda americana em um período de 10 anos, em relação a uma cesta de moedas (índice DXY), bem como em relação ao Real, vemos que:

- Nos últimos 10 anos, o dólar se valorizou cerca de 23% em relação a outras moedas, como o euro, a libra, o franco suíço, o yen japonês, entre outras.

- No entanto, em relação ao real, a variação foi muito mais expressiva, com o dólar se valorizando aproximadamente 113%. É natural que, após períodos de alta, haja momentos de realização ou flexibilização desse movimento.

Para aqueles que não se recordam, as Copas do Mundo, que ocorrem a cada quatro anos, podem servir como uma referência. Em 2010, na África do Sul, a cotação do dólar era de aproximadamente R$1,80; em 2014, no Brasil, era cerca de R$2,20; em 2018, na Rússia, chegou a aproximadamente R$3,90; e no Catar, em 2022, atingiu cerca de R$5,20.”

Quem se arriscaria a fazer uma aposta sobre a cotação do dólar na próxima Copa nos Estados Unidos?

Cerne do problema

Eu diria que o cerne da questão reside em uma relação simples que ajuda a compreender os movimentos cambiais entre os países: o diferencial de inflação.

Recapitulando, a inflação é o aumento generalizado de preços em uma economia. Quanto mais os preços sobem, mais desvalorizada se torna a moeda. A inflação atua como uma ferrugem que corrói o poder de compra da moeda. Quanto maior a inflação, maior a corrosão e destruição do poder de compra.

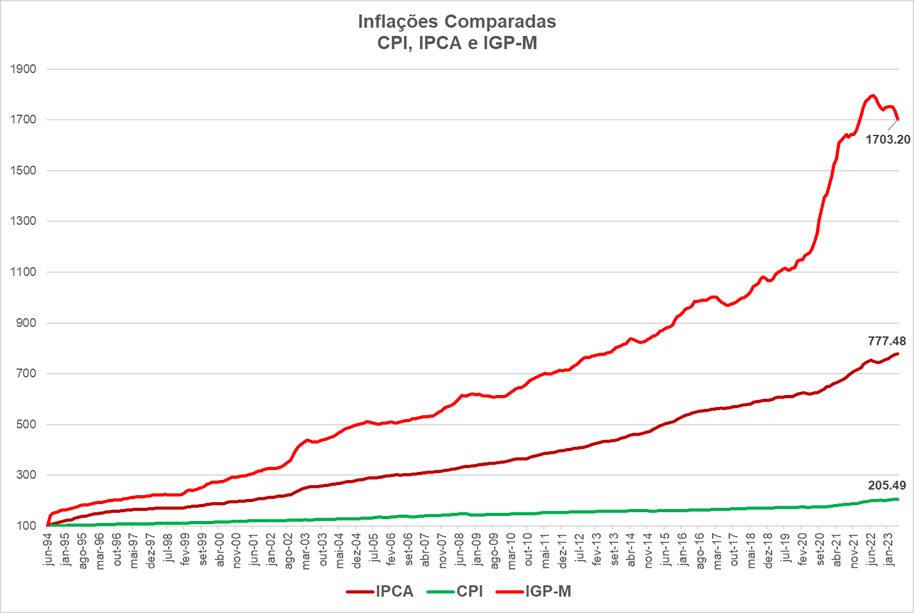

Vamos analisar a evolução da inflação no Brasil desde a implementação do Plano Real em 1994. Abaixo temos um gráfico que mostra o CPI (índice de preços ao consumidor dos Estados Unidos), o IPCA e o IGP-M.

Uma interpretação simples desse gráfico é a seguinte: em 1999, um produto que custava R$100,00 tinha o mesmo valor de US$100,00. No entanto, atualmente, esse mesmo produto custaria US$205,49 nos Estados Unidos, R$777,48 se ajustado pelo IPCA ou R$1703,20 se ajustado pelo IGP-M (como é comum em contratos de aluguel, por exemplo). Fica evidente a diferença nas taxas de inflação entre os dois países, e essa discrepância foi “corrigida” por meio da taxa de câmbio.

Minha pretensão aqui não é dizer para onde vai o Dólar, apesar do título pretencioso… mas meu objetivo aqui é mostrar que em termos de fundamentos, persistindo o que vimos nos últimos quase 30 anos de plano Real, o dólar deveria se valorizar frente ao Real.

Mais do que várias razões e explicações conjunturais e pontuais, foco aqui numa teoria muito simples, que provadamente explica os movimentos de longo prazo das moedas: a teoria do Paridade do Poder Compra (PPP – Purchasing Power Parity).

Em suma ela diz que produtos iguais devem custar a mesma coisa em diferentes países e que o valor numérico é uma simples conversão de taxa entre os países. Logo se um produto custa R$ 10,00 no Brasil ele deveria custar US$ 2,00 nos EUA considerando uma taxa de câmbio de R$ 5,00/dólar.

E o que faz o valor de R$5,00 se tornar R$4,00 ou R$6,00 com o passar do tempo?

Simples, o diferencial de inflação entre os dois países. O país que apresenta a maior taxa de inflação tende a experimentar maior desvalorização de sua moeda. Portanto, a taxa de câmbio entre as moedas de dois países é definida e influenciada pela diferença de preços entre eles.

E para onde a PPP aponta?

A teoria do PPP não deve ser usada para previsões de curto prazo, mas ela nos ajuda a ter uma visão de para onde a taxa de câmbio caminha. O gráfico abaixo ajuda a dar uma ideia de para onde o câmbio está indo.

A linha vermelha representa a taxa de câmbio justa de acordo com a teoria do PPP, calculada usando o IGP-M, enquanto a linha preta representa o cálculo utilizando o IPCA. Entre elas, em verde, temos a taxa de câmbio que de fato ocorreu no mercado. Vale ressaltar que o câmbio brasileiro passou a ser realmente flutuante somente após a maxidesvalorização de 1999, e essa data foi utilizada como referência para calcular o câmbio “justo” com base nesse modelo.

Fazendo uma média dos indicadores de inflação, chegaríamos a um “câmbio justo” de R$6,04. No entanto, é importante ressaltar que o objetivo aqui é apenas indicar a DIREÇÃO do câmbio. Para que o real se valorize de forma consistente em relação ao dólar, seria necessário que o Brasil apresentasse uma inflação consistentemente menor do que a dos Estados Unidos. No entanto, isso tem sido uma exceção nos últimos 30 anos, com o Brasil geralmente registrando taxas de inflação mais altas.

Mas vamos além e consideremos outros fatores que merecem nossa atenção.

80% de poupança em dólar?

Sim, vimos notícias de que houve uma redução no volume de reservas internacionais detidas pelos Bancos Centrais em dólar. No entanto, é importante destacar que o dólar ainda representa 58% das reservas mundiais mantidas pelos Bancos Centrais.

E quando observamos as reservas do Brasil, podemos notar que o yuan chinês ganhou espaço, tornando-se a segunda moeda em nossas reservas, com uma participação de 5,37%.

Mas onde estão os demais ativos de nossas reservas?

Bom, o Banco Central do Brasil (BC) mantém mais de 80% de suas reservas em dólar. Essa informação é pública e você pode acessá-la clicando aqui.

Em dezembro de 2022, a alocação por moedas das reservas se dava da seguinte forma: 80,42% em dólar norte-americano (USD), 5,37% em renminbi (CNY), 4,74% em euro (EUR), 3,15% em libra esterlina (GBP), 2,52% em ouro, 1,86% em iene (JPY), 1,01% em dólar canadense (CAD) e 0,92% em dólar australiano (AUD). (link)

O BC tem 80% de suas reservas em dólar; o mundo na média tem 58%; e você? Qual é o percentual do dólar, a moeda de reserva de valor global em seu patrimônio?

Por que o dólar se tornou hegemônico?

Alguns motivos fizeram do dólar a moeda de reserva de valor global. Apesar de alguns preferirem teorias conspiratórias ou relegarem essa hegemonia apenas à questão histórica, como a mudança do padrão ouro e o acordo de Bretton Woods, existem alguns motivos que sustentam o dólar como principal moeda do mundo. Alguns fatos ajudam a explicar:

- Os EUA são a maior economia do mundo;

- Os EUA têm um exército forte e uma posição dominante na política global;

- Os EUA têm um sistema político que apesar de críticas, é democrático, estável e defende direitos de propriedade privada e contratos;

- O dólar é a moeda mais usada em transações comerciais do mundo e mudar isso não acontece do dia para noite. Estimativas apontam que o dólar americano representou 96% das faturas comerciais nas Américas, 74% na região da Ásia-Pacífico e 79% no restante do mundo, sendo a Europa a única exceção, onde o euro é dominante;

- Os EUA têm o sistema financeiro mais sofisticado e desenvolvido do mundo. Isso permite que muitos produtores, exportadores, tradings e importadores realizem o hedge de suas atividades em uma moeda única e em um mercado confiável.

Substituir o dólar como moeda dominante no comércio global passa pela criação de mercados financeiros alternativos, mas confiáveis, para que tais transações ocorram.

Quais alternativas teríamos hoje no mundo?

Real, um ativo de risco

Você pode não concordar ou mesmo não gostar dessa afirmação, mas é interessante notar que o real ganha espaço (se valoriza em relação ao dólar) em momentos em que ativos de risco se valorizam, como é o caso atual.

Temos observado que o índice de volatilidade (VIX) está em patamares bastante baixos, atingindo o menor nível desde o pré-pandemia, o que tem contribuído para o bom desempenho do mercado acionário.”

Não é coincidência que as ações, que são consideradas ativos de risco, estejam passando por um período favorável, com o índice Nasdaq, que reúne as ações de tecnologia negociadas em Nova York, acumulando uma alta de quase 30% neste ano.

Ativos de risco costumam apresentar um desempenho correlacionado. Isto é, eles tendem a se movimentar juntos, e o real é considerado um ativo de risco. Quais outros ativos de risco têm se beneficiado dessa certa “calmaria” no mercado? Os mercados emergentes e suas moedas, como já comentamos anteriormente.

Lição valiosa para os investidores

Neste ano, enquanto o real se valoriza em torno de 10%, diversas ações, incluindo nomes conhecidos pelo investidor brasileiro, estão apresentando valorizações de 20%, 30%, 40% ou até mais.

Ou seja, o investidor que fica esperando para comprar um dólar mais barato (como no momento atual) pode até pagar menos na cotação da moeda americana. Comparativamente, acabaria pagando bem mais caro ao investir em ações.

Aqui temos uma questão importante e uma lição valiosa para os investidores: as variações nas ações tendem a ser maiores do que as variações nas moedas de um país. Em outras palavras, o movimento de alta ou baixa das ações individuais, ou mesmo de um índice, tende a ser mais acentuado do que o da moeda de um país. A volatilidade das ações costuma ser maior.

Leia a seguir