Como declarar a previdência privada no Imposto de Renda 2024

Quem investe em planos de aposentadoria já sabe: tanto o Plano Gerador de Benefícios Livres (PGBL) quanto o Vida Gerador de Benefícios Livres (VGBL): você deve declarar ambos no Imposto de Renda 2024. Isso, claro, se estiver obrigado a entregar a declaração. O prazo de entrega vai de 15 de março a 31 de maio.

A boa notícia é que as contribuições ao PGBL podem ser deduzidas da base de cálculo do Imposto de Renda 2024, até o limite de 12% da renda bruta tributável. Mas, para fazer a dedução é preciso optar pelo modelo completo de declaração. Além disso, só poderá deduzir se tiver contribuído também com a previdência oficial.

Já as contribuições ao VGBL não são dedutíveis no IR. Por outro lado, quando for sacar o dinheiro, pagará imposto apenas sobre o valor dos rendimentos e não sobre o valor total acumulado.

Assim, o VGBL é mais indicado para quem opta pelo formulário simplificado ou, ainda, é isento de declarar o IR.

Como declarar PGBL no Imposto de Renda

Declare as contribuições ao PGBL na ficha Pagamentos Efetuados, no código 36, de Previdência Complementar.

Assim, é preciso informar de quem é a despesa (titular ou dependente), nome e CNPJ da entidade de previdência complementar, descrição e valor pago.

Como declarar VGBL no Imposto de Renda

Diferentemente do PGBL, as contribuições feitas em VGBL são consideradas aplicações financeiras. Por isso, não são dedutíveis da base de cálculo do Imposto de Renda.

Assim, declare os investimentos em VGBL na ficha Bens e Direitos. O grupo é 99 – Outros Bens e Direitos, sob o código 06 – VGBL – Vida Gerador de Benefício Livre.

No campo discriminação é preciso informar nome e CNPJ da instituição que administra o plano, número da conta e dados da apólice. Nos campos “Situação em”, informe o saldo bruto (sem considerar rendimentos) em 31/12/2022 e em 31/12/2023.

Essa informação deve estar no informe de rendimentos enviado pela instituição financeira responsável pelos recursos.

Como informar rendimentos e resgate da aplicação

Agora, se você fez algum resgate, e, portanto, já estiver recebendo o benefício ou ainda se teve algum sinistro de Previdência, também vai precisar informar à Receita, novamente seguindo o informe de rendimentos enviado pela sua instituição.

A declaração desses rendimentos é de acordo com o regime de tributação (progressiva ou regressiva) que você escolheu no momento da contratação.

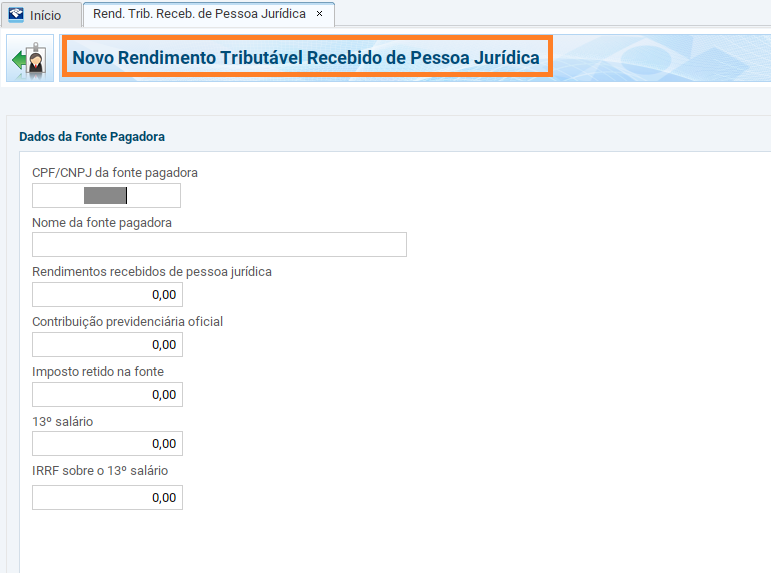

Os rendimentos de planos com regime de tributação progressiva entram em na ficha Rendimentos Tributáveis Recebidos de PJ.

Já os rendimentos de plano com tributação regressiva devem ser informados na ficha Rendimentos Sujeitos à Tributação Exclusiva/Definitiva, linha 12 – Outros.

Leia a seguir