China em crise: a cambaleante economia chinesa vai afetar o país e os seus investimentos?

A China é uma referência mundial quando o assunto é desenvolvimento acelerado. Por mais de um quarto de século, o país asiático foi uma referência em modelo de crescimento para economistas, analistas e acadêmicos. A China está em crise.

À medida que os 1,4 bilhão de chineses ganharam apetite pelas mercadorias do mundo, a economia global foi impulsionada pelo motor aparentemente inesgotável do gigante asiático. No entanto, nos últimos meses, esse motor está pipocando.

O crescimento econômico da China reduziu-se a 0,8% nos últimos três meses concluídos em junho, comparado a 2,2% no trimestre de janeiro a março. Este ritmo lento, que corresponde a uma taxa anual de 3,2%, é um dos mais baixos em décadas.

Cambaleante economia chinesa

Um dos motivos para a cambaleante economia chinesa, afirmam os economistas, é a queda no setor imobiliário, atribuída aos controles mais rígidos do governo chinês sobre a dívida das construtoras.

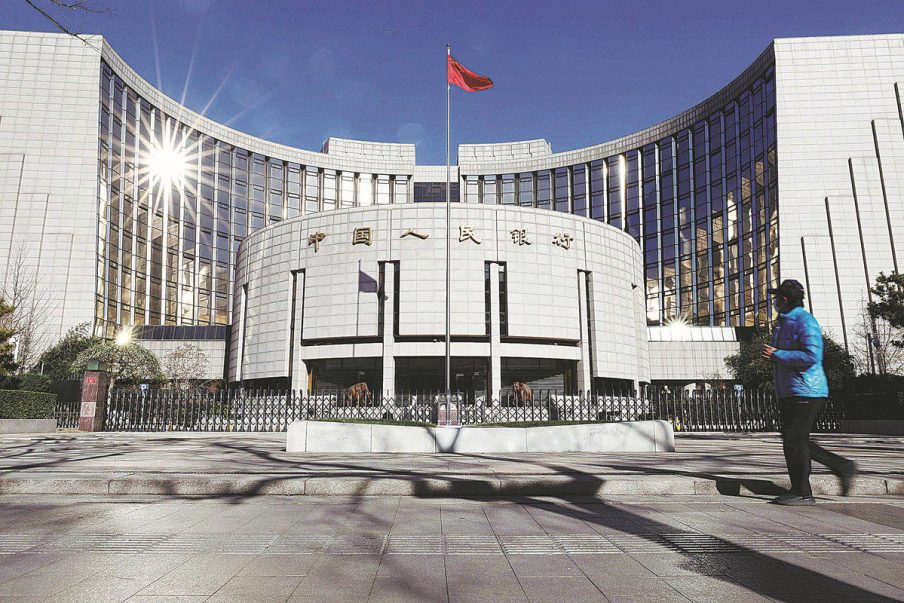

Como efeito da preocupação das autoridades chinesas com a China em crise, o Banco Popular da China (PBOC, o banco central chinês), fez na terça-feira (15) o maior corte na taxa básica de juros do país desde o auge da pandemia de Covid.

Os juros para os empréstimos de um ano, referência no mercado local, foram cortados em 0,15 ponto percentual, para 2,5% ao ano, numa decisão que surpreendeu os analistas.

Ainda assim, os riscos de uma desaceleração econômica na China foram amplificados.

Importações em queda

Dados de julho, divulgados no início de agosto pelo governo chinês, mostraram que as exportações da China caíram por três meses consecutivos.

Já as importações caíram por cinco meses consecutivos. São dois indicadores de perspectivas de enfraquecimento da economia.

Em seguida, chegaram as notícias de que os preços locais, para uma série de produtos, de alimentos a imóveis, caíram.

Isto levou os economistas a considerarem que a China poderia estar à beira da chamada deflação. O que é um prenúncio de atividade econômica ainda mais anêmica.

Impacto para commodities metálicas e até para o agro

Em um sinal de aprofundamento da angústia no mercado imobiliário da China, a intersecção de finanças, construção e riqueza familiar, um grande incorporador imobiliário, a Country Garden, não pagou seus títulos e estimou que perdeu até US$ 7,6 bilhões na primeira metade do ano.

O enfraquecimento da economia chinesa sinaliza um encolhimento da demanda por produtos importantes. Vai do menor interesse pela soja colhida em solo nacional às proteínas exportadas pelo Brasil. Significa menos apetite por petróleo, minerais metálicos e outros segmentos da indústria.

Isso certamente afeta o investidor brasileiro. Sobretudo o investidor de bolsa (renda variável).

Embora os analistas vejam maior prejuízo nas ações de commodities metálicas, e menor impacto no agronegócio e na indústria de alimentos. Leia mais abaixo.

“A desaceleração na China definitivamente vai pesar sobre as perspectivas econômicas globais”, diz Laura Pitta, economista do Itaú Unibanco, que acompanha de perto a economia chinesa.

“Como a China é o maior consumidor de commodities do mundo, o impacto tende a ser significativo.”

Do minério à soja

O patamar da concentração das exportações para a China supera a de todos os principais parceiros do Brasil. É o que mostra um estudo conjunto do Conselho Empresarial Brasil-China (CEBC), Ipea e Cepal (Comissão Econômica para a América Latina).

Esta concentração só fez crescer entre 2012 e 2021: os dez principais produtos (soja, minério de ferro, carnes, petróleo e outros) respondem por 90% do que foi exportado para o país asiático no período.

Em 2022, a China absorveu metade das exportações do agronegócio brasileiro, mostram dos dados do CEBC.

“Do ponto de vista comercial, a China é vital para a economia brasileira”, diz Tulio Cariello, diretor de Conteúdo e Pesquisa do CEBC.

O efeito ‘covid longo’

As famílias chinesas têm sido algumas das mais prodigiosas poupadoras do mundo. Isso se deve ao fato de que as redes de segurança social são escassas para o enorme contingente populacional.

De acordo com o National Bureau of Statistics of China, no primeiro semestre deste ano, o total de depósitos das famílias no sistema bancário chinês cresceu cerca de 12 trilhões de yuans chineses (cerca de US$ 1,7 trilhão), a maior expansão em uma década.

Mas o aumento da poupança, bem como a fraqueza do investimento e dos gastos do consumo, parecem refletir uma erosão geral da confiança do consumidor chinês.

Durante a pandemia, a política mudou do bloqueio total para nenhum controle, causando o que o economista Adam Posen chamou recentemente de “longo covid econômico“.

Segundo Posen, é como se a economia chinesa fosse um paciente que sofre da condição crônica de covid.

“O corpo econômico da China não recuperou a sua vitalidade e continua lento”. Como efeito, a demanda está reprimida, a indústria em parte ociosa e as cadeias de abastecimento emagreceram.

O resultado é a desaceleração mais significativa que a economia do país asiático viu desde que as reformas pró-mercado começaram no final dos anos 1970.

Paralelo com o Japão

Esse quadro todo provoca comparações com o Japão, onde o estouro de uma bolha imobiliária especulativa no início dos anos 1990 levou a um quadro de deflação. O país viveu três décadas de declínio.

A deflação penetra nas expectativas básicas de uma sociedade, destruindo incentivos para gastar, expandir negócios ou contratar trabalhadores, dada a probabilidade de que tudo fique mais barato depois. O que para os indivíduos parece uma economia racional, representa um quadro de declínio econômico para a sociedade.

A maioria dos economistas acha que a China evitará esse destino.

Cenário otimista, mas difícil

No cenário mais otimista, o governo arquitetará uma transição gradual para um crescimento mais lento, trocando empregos em fábricas por empregos em serviços, ao mesmo tempo em que conterá o tamanho das perdas imobiliárias.

A China coordenará o apoio financeiro para resolver os problemas de dívida do governo, disse o PBOC, o banco central chinês, em um comunicado neste domingo (20), enquanto as autoridades buscam sustentar uma recuperação econômica cada vez mais instável e tranquilizar os investidores.

A declaração, após uma reunião conjunta na sexta-feira (18) do PBOC, principal regulador financeiro e regulador de valores mobiliários do país, ocorre em meio a preocupações crescentes de que o aprofundamento da crise imobiliária da China está começando a se espalhar para seu sistema financeiro global.

Queda de juros e próximos passos

A China baixou inesperadamente várias taxas de juros importantes no início da semana passada em uma tentativa de fortalecer a atividade econômica. O mercado aguarda para ver se haverá corte das taxas de empréstimos nesta segunda-feira (21).

Porém, analistas dizem que as medidas até agora foram insuficientes e tardias, diante de um cenário que exige ações mais enérgicas para conter a espiral descendente da economia chinesa.

De acordo com declaração recente do PBOC, os departamentos financeiros da China devem coordenar esforços para para prevenir novos calotes e equalizar os riscos da dívida chinesa, além de trabalhar para evitar que um risco sistêmico se espalhe.

O Politburo da China, um dos principais órgãos de tomada de decisão do Partido Comunista, reiterou no final de julho seu foco na prevenção do risco de calote da dívida do governo local e disse que executaria um conjunto de medidas, mas nenhum plano mais estruturado foi anunciado ainda.

A Bloomberg informou em 11 de agosto que a China oferecerá aos governos locais um total de 1 trilhão de yuans (US$ 137 bilhões) em cotas de emissão de títulos para refinanciamento da dívida.

Resgate coordenado

Os analistas acreditam que um pacote de resgate coordenado provavelmente envolveria uma combinação de financiamento adicional ou canais de refinanciamento, trocas de dívidas e extensões de pagamento e possíveis reestruturações de dívidas.

A reunião de sexta-feira (18), com a presença do governador do PBOC, Pan Gongsheng, o vice-diretor da Administração Nacional de Regulamentação Financeira, Xiao Yuanqi, o vice-presidente da Comissão Reguladora de Valores Mobiliários da China, Li Chao, e outros funcionários dos departamentos financeiros, também instou os bancos na China a intensificar os empréstimos.

O PBOC também reiterou que melhorará as políticas de crédito para o setor imobiliário e apoiará fortemente as pequenas empresas, a inovação tecnológica e o setor manufatureiro.

Mas os analistas observam que muitos consumidores e empresas chineses não estão dispostos a aumentar os gastos ou empréstimos devido ao clima econômico extremamente incerto.

Segundo o National Bureau of Statistics of China, em julho, os novos empréstimos bancários caíram para o menor nível em 14 anos.

Investidor: hora para pessimismo ou otimismo?

A onda de otimismo que ajudou a abastecer as ações está sendo testada este mês, embora ainda não se saiba se os investidores verão as quedas como uma oportunidade de comprar barato ou um sinal para revisar a carteira e vender as ações.

Bolsa local, a B3

A situação econômica da China é um fator que tem afetado negativamente a bolsa brasileira.

Uma parcela significativa do Ibovespa é formada por empresas de commodities, como Vale (VALE3) e Petrobras (PETR3; PETR4), que acabam sendo afetadas pela desaceleração econômica da China. A Vale é a ação com maior peso no principal índice da bolsa brasileira, com peso de 12,314%.

O maior impacto, afirmam os analistas, deve ser na exportação de commodities metálicas. Os preços do minério de ferro têm derretido no mercado internacional, oscilando em torno dos US$ 100 por tonelada. Não é uma cotação baixa, afirma o analista de commodities do Itaú BBA, Daniel Sasson, mas é inferior aos níveis registrados nos últimos anos, quando a commodity superou a cotação de US$ 200.

“O preço do minério de ferro mais baixo prejudica a geração de caixa da empresa. Portanto, o retorno do acionista será mais baixo”, diz Sasson. Ele avalia que o preço do minério de ferro continue em torno de US$100 até o final do ano.

Na bolsa (B3), as ações da Vale, que tem exposição à China, acumulam queda acima de 30% no ano.

E se a Vale cai, o Ibovespa sofre. Portanto, o investidor mais sensível à volatilidade da bolsa, deve evitar aumentar sua exposição à renda variável, embora os analistas sejam categóricos em afirmar que o preço das empresas listadas está barato.

Para Sergio Vale, economista chefe da MB Associados, a desaceleração chinesa é menos prejudicial às empresas exportadoras de alimentos e ao agronegócio. Isso porque o Brasil, além de ter bom relacionamento comercial com os chineses, não tem concorrentes de peso no cenário global no suprimento de alimentos e commodities agrícolas.

Bolsas em Nova York

A ansiedade sobre o agravamento da crise imobiliária na China e seu impacto no enfraquecimento da economia dos EUA aumentou depois que a Evergrande entrou com pedido de proteção contra falência nos EUA.

O S&P 500 caiu mais de 5% em relação à alta intradiária no final de julho, enquanto os rendimentos do título de referência do Tesouro dos EUA de 10 anos atingiram na quinta-feira (17) o maior nível desde outubro.

Os rendimentos reais dos EUA, que mostram o que os investidores podem esperar ganhar com os títulos do Tesouro após o ajuste pela inflação, estão próximos do nível mais alto desde 2009.

Os rendimentos mais altos dos títulos do Tesouro, que são vistos como praticamente isentos de risco, uma vez que são respaldados pelo governo americano, podem tornar as ações menos atraentes para os investidores.

Leia a seguir